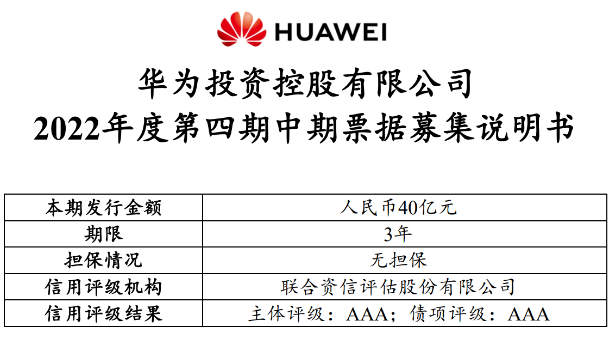

7月20日消息,据上清所官网披露,华为投资控股有限公司拟发行40亿元中期票据,用于补充华为本部及下属子公司的营运资金,以支撑各项业务发展和关键战略落地。

据华为公告披露,本次中期票据的期限为三年,利率区间为2.6%-3.2%,发行首日为2022年7月20日,申购期为7月20日9时至21日17时,兑付日期为2025年7月22日。

华为承诺,发行募集资金用于符合国家法律法规及政策要求的企业生产经营活动,不用于长期投资、房地产投资、金融理财及各类股权投资等。截至2022年一季度末,华为账上的货币资金余额为1889亿元。

基于此,联合资信确定华为主体长期信用等级为AAA,华为2022年度第四期中期票据信用等级为AAA,评级展望为稳定。上述级别表明,华为偿还债务的能力极强,基本不受不利经济环境的影响,违约风险极低。

今年华为融资的频率明显加快,融资金额也更大。据华为融资情况统计表,华为今年已在国内市场融资5次总计210亿元。4月份,华为发行30亿元、期限为180天的华为2022年度第二期超短期融资券。3月份华为发行超短期融资券,募集资金30亿元。1月和2月份,华为累计发行了三期中期票据,合共融资110亿元。

近年来,华为在国内融资“加速”,今年尤其明显。华为以前常在海外发债,到2019年10月首次在国内发行30亿元中期票据融资,当年共发行了两次中期票据,总规模60亿元。2021年华为融资110亿元,其中30亿元超短期融资券已兑付。2020年华为融资90亿元。

2019年,任正非曾回应发债称,“过去华为主要在西方银行融资,现在西方银行融资的管道变得不畅,在国内银行融资试试。“

他强调,华为必须在公司情况最好的时候发债,增强社会的了解和信任,不能到困难才发债。

财报显示,华为去年实现全球销售收入6368亿元人民币,同比下降28.6%,这也是华为近十年来首次营收负增长。截至2021年12月31日,华为的现金及现金等价物(易于转换为已知金额现金的风险很小的投资)约为1283.95亿元。