Shopify的长期投资者、管理近890亿美元资产的全球私有化投资机构Mawer Investment Management的Vijay Viswanathan最近表示,出于对成长放缓和竞争放缓的担忧,其将退出对Shopify的投资,他称:电商行业正在变得越来越拥挤,证明估值的合理性变得越来越难。

事实上,作为全球头部的SaaS企业,Shopify的增长困境也是整个SaaS行业的难题。艾媒咨询数据显示,2021年,全球SaaS市场规模约1226亿美元,中国企业级SaaS市场规模约116亿美元。Shopify的大跌之路和转型尝试,或许也会给国内SaaS企业一些新启示。

01 与新老对手,打响阻击战

在国外,Shopify是电商SaaS的“一根独苗”,以帮助中小商家自建独立站起家,带头挑战已统治多年的电商巨头亚马逊。

电商平台模式与独立站模式开始了一场长达十年的“拉锯战”。

相比于亚马逊的平台电商模式,独立站模式有着独有的优势。由于是自主建站,商家不受平台掣肘自由度更高。Shopify帮商家从售前、售后、客户关系到采购中台,能实现覆盖网店、实体零售店、快闪店、社交媒体、本地移动应用程序等多个渠道,数据显示超过三分之二的Shopify商家已安装两个或更多的销售渠道。

受疫情影响,线下商业收缩给线上电商带来了机会。财报数据显示,Shopify 2020年全年营收超过29亿美元,与2019年相比增长了86%。数据显示,2020年3月至2022年1月,在不到两年的时间里,商店数量增幅高达201.53%,这让Shopify市值一路飙升暴涨240%。

这样的“快跑”在2021年底开始略显疲态。2021年Shopify增速开始放缓,2021年全年收入同比增速57%,低于2020年的86%,2021年Q3营业收入更是未达市场预期。Shopify在财报中表示,疫情对中小型企业的打击尤为大,尤其是Shopify的卖家倾向于销售服装、配饰等非必需品,虽然消费者的购物习惯发生了变化,但核心客户群体受损严重,很多没有撑过寒冬,导致了营业收入的下滑。

这让Shopify和亚马逊的差距越来越大。从规模上来看,目前,亚马逊35.4%的用户来自北美地区、31.8%的用户来自欧洲地区、24.1%的用户来自亚太地区,用户覆盖面比较广。而Shopify则仍然依赖于北美用户,是其第一大收入和商户来源,55%的商户贡献了72%的营收,来自美国的收入占比65%。

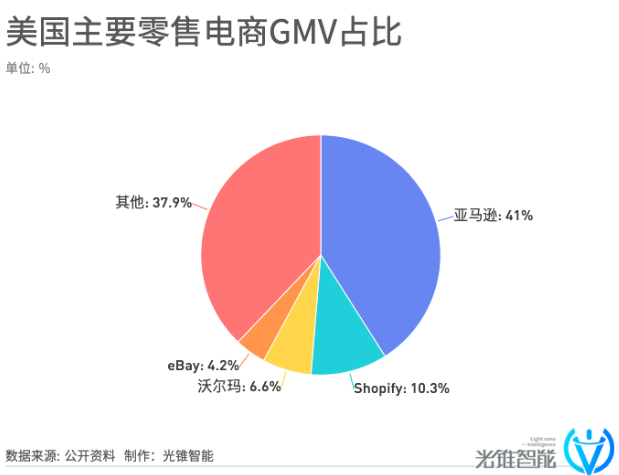

而即便是在美国,Shopify的GMV占比较亚马逊也仍有一段距离,公开数据显示,目前美国主要零售电商GMV占比,亚马逊居大头占比41%,Shopify位居第二占10.3%,亚马逊几乎是Shopify的4倍。